ąÆ čĆčāą▒čĆąĖą║čā "ąĀąĄčłąĄąĮąĖčÅ ąŠą┐ąĄčĆą░č鹊čĆčüą║ąŠą│ąŠ ą║ą╗ą░čüčüą░" | ąÜ čüą┐ąĖčüą║čā čĆčāą▒čĆąĖą║ | ąÜ čüą┐ąĖčüą║čā ą░ą▓č鹊čĆąŠą▓ | ąÜ čüą┐ąĖčüą║čā ą┐čāą▒ą╗ąĖą║ą░čåąĖą╣

ą¤ąŠ ąŠčåąĄąĮą║ąĄ ABI Research, ą▓ ą║ąŠąĮčåąĄ 2009 ą│. ąŠą▒čüą╗čāąČąĖą▓ą░ąĮąĖąĄą╝ čüąĄč鹥ą╣ čüčéą░ąĮą┤ą░čĆčéą░ 802.16e (ą╝ąŠą▒ąĖą╗čīąĮčŗą╣ WiMAX) ąĘą░ąĮąĖą╝ą░ą╗ąĖčüčī 170 ąŠą┐ąĄčĆą░č鹊čĆąŠą▓ ąĖąĘ 65 čüčéčĆą░ąĮ, ą░ čćąĖčüą╗ąĄąĮąĮąŠčüčéčī ąĮą░čüąĄą╗ąĄąĮąĖčÅ ąĮą░ č鹥čĆčĆąĖč鹊čĆąĖąĖ, ą┐ąŠą║čĆčŗą▓ą░ąĄą╝ąŠą╣ čŹčéąĖą╝ąĖ čüąĄčéčÅą╝ąĖ, čüąŠčüčéą░ą▓ą╗čÅą╗ą░ ąŠą║ąŠą╗ąŠ 480 ą╝ą╗ąĮ č湥ą╗ąŠą▓ąĄą║.

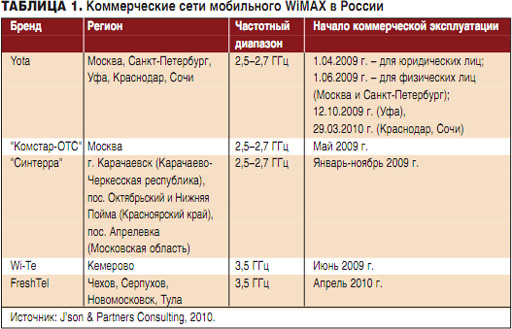

ąÆ ąĀąŠčüčüąĖąĖ, ą┐ąŠ ąŠčåąĄąĮą║ąĄ J'son & Partners Consulting, ą║ ą║ąŠąĮčåčā 2009 ą│. ą╝ąŠą▒ąĖą╗čīąĮčŗą╝ WiMAX ą┐ąŠą╗čīąĘąŠą▓ą░ą╗ąŠčüčī čüą▓čŗčłąĄ 330 čéčŗčü. č湥ą╗ąŠą▓ąĄą║, ą║ čüąĄčĆąĄą┤ąĖąĮąĄ 2010 ą│. čćąĖčüą╗ąŠ ą░ą▒ąŠąĮąĄąĮč鹊ą▓ ą┐čĆąĄą▓čŗčüąĖą╗ąŠ ą┐ąŠą╗ą╝ąĖą╗ą╗ąĖąŠąĮą░.

ą×ą┤ąĮą░ą║ąŠ ą▓ąĄą┤čāčēąĖą╣ ąĖą│čĆąŠą║ ąĮą░ ąŠč鹥č湥čüčéą▓ąĄąĮąĮąŠą╝ čĆčŗąĮą║ąĄ, ą║ąŠą╝ą┐ą░ąĮąĖčÅ "ąĪą║ą░čĆč鹥ą╗", ą┐čĆąĄą┤ąŠčüčéą░ą▓ą╗čÅčÄčēą░čÅ čāčüą╗čāą│ąĖ ą┐ąŠą┤ č鹊čĆą│ąŠą▓ąŠą╣ ą╝ą░čĆą║ąŠą╣ Yota, ą║ čŹč鹊ą╝čā ą▓čĆąĄą╝ąĄąĮąĖ čāąČąĄ ą┐ąĄčĆąĄąŠčĆąĖąĄąĮčéąĖčĆąŠą▓ą░ą╗čüčÅ ąĮą░ ą┤čĆčāą│čāčÄ č鹥čģąĮąŠą╗ąŠą│ąĖčÄ 4G ŌĆō LTE. ąÆą┐čĆąŠč湥ą╝, ąĮąĄ ąĖčüą║ą╗čÄč湥ąĮąŠ, čćč鹊, ąĄčüą╗ąĖ ą┐čĆąŠą▒ą╗ąĄą╝čŗ čü čćą░čüč鹊čéą░ą╝ąĖ ą┐ąŠą┤ LTE ąĮąĄ ą▒čāą┤čāčé čĆąĄčłąĄąĮčŗ, ą║ąŠą╝ą┐ą░ąĮąĖčÅ ą▒čāą┤ąĄčé ą┐čĆąŠą┤ąŠą╗ąČą░čéčī čüčéčĆąŠąĖčéčī čüąĄčéąĖ ą▓ čüčéą░ąĮą┤ą░čĆč鹥 WiMAX. ąÆ ą╗čÄą▒ąŠą╝ čüą╗čāčćą░ąĄ ą║ ą║ąŠąĮčåčā čüą╗ąĄą┤čāčÄčēąĄą│ąŠ ą│ąŠą┤ą░ Yota ą┐ą╗ą░ąĮąĖčĆčāąĄčé čĆą░ąĘą▓ąĄčĆąĮčāčéčī čüąĄčéąĖ ąĄčēąĄ ą▓ 20 ą│ąŠčĆąŠą┤ą░čģ-ą╝ąĖą╗ą╗ąĖąŠąĮąĮąĖą║ą░čģ, ą░ čéą░ą║ąČąĄ čāą╗čāčćčłąĖčéčī ą┐ąŠą║čĆčŗčéąĖąĄ ą▓ ą£ąŠčüą║ą▓ąĄ, čāą▓ąĄą╗ąĖčćąĖą▓ ą║ą░ą║ ą╝ąĖąĮąĖą╝čāą╝ ą▓ą┤ą▓ąŠąĄ ą║ąŠą╗ąĖč湥čüčéą▓ąŠ ą▒ą░ąĘąŠą▓čŗčģ čüčéą░ąĮčåąĖą╣.

ąĢčüą╗ąĖ Yota ąŠčéą║ą░ąČąĄčéčüčÅ ąŠčé ą╝ąŠą▒ąĖą╗čīąĮąŠą│ąŠ WiMAX ą▓ ą┐ąŠą╗čīąĘčā LTE, č鹊 čŹč鹊 čüčéą░ąĮąĄčé čüčāčēąĄčüčéą▓ąĄąĮąĮčŗą╝ čāą┤ą░čĆąŠą╝ ą┤ą╗čÅ čĆąŠčüčüąĖą╣čüą║ąŠą│ąŠ WiMAX-čĆčŗąĮą║ą░ ąĖ čäą░ą║čéąĖč湥čüą║ąĖ ąĘą░ą╝ąŠčĆąŠąĘąĖčé ąĄą│ąŠ čĆą░ąĘą▓ąĖčéąĖąĄ. ą×čüčéą░ą▓čłąĖąĄčüčÅ ąĖą│čĆąŠą║ąĖ ąĘą░ąĮąĖą╝ą░čÄčé ąĮąĄ ą▒ąŠą╗ąĄąĄ 10% čĆčŗąĮą║ą░ ąĖ ąĖčüą┐čŗčéčŗą▓ą░čÄčé čüąĄčĆčīąĄąĘąĮąŠąĄ ą┤ą░ą▓ą╗ąĄąĮąĖąĄ čüąŠ čüč鹊čĆąŠąĮčŗ ąŠą┐ąĄčĆą░č鹊čĆąŠą▓ čüąŠč鹊ą▓ąŠą╣ čüą▓čÅąĘąĖ, ą║ąŠč鹊čĆčŗąĄ, ąĮąĄčüą╝ąŠčéčĆčÅ ąĮą░ č鹊 čćč鹊 čĆą░ąĘą▓ąĖą▓ą░čÄčé čāčüčéą░čĆąĄą▓čłąĖąĄ čüčéą░ąĮą┤ą░čĆčéčŗ 3G, ąŠą▒ąĄčüą┐ąĄčćąĖą▓ą░čÄčé ą│ąŠčĆą░ąĘą┤ąŠ ą╗čāčćčłąĄąĄ ą┐ąŠą║čĆčŗčéąĖąĄ č鹥čĆčĆąĖč鹊čĆąĖąĖ čüčéčĆą░ąĮčŗ. ą¤ąŠčŹč鹊ą╝čā ąĮąĄčāą┤ąĖą▓ąĖč鹥ą╗čīąĮąŠ, čćč鹊 čéą░ą║ąŠą╣ ąŠą┐ąĄčĆą░č鹊čĆ, ą║ą░ą║, ąĮą░ą┐čĆąĖą╝ąĄčĆ, "ąÜąŠą╝čüčéą░čĆ-ą×ąóąĪ", ą┐čĆąŠą┤ą▓ąĖą│ą░ąĄčé ą║ąŠąĮą▓ąĄčĆą│ąĄąĮčéąĮčŗąĄ čāčüą╗čāą│ąĖ ą▓ ą┐ą░ą║ąĄč鹥 čü ą┐čĆąŠą▓ąŠą┤ąĮčŗą╝ (ADSL) ąĖ ą▒ąĄčüą┐čĆąŠą▓ąŠą┤ąĮčŗą╝ ą┤ąŠčüčéčāą┐ąŠą╝ (Wi-Fi/WiMAX, ą▓ ą┐ąĄčĆčüą┐ąĄą║čéąĖą▓ąĄ 3G/EDGE ą┐ąŠą┤ ą▒čĆąĄąĮą┤ąŠą╝ ą£ąóąĪ).

ąöčĆčāą│ąĖąĄ ąĖą│čĆąŠą║ąĖ ąŠč鹥č湥čüčéą▓ąĄąĮąĮąŠą│ąŠ čĆčŗąĮą║ą░ WiMAX čéą░ą║ ąĖ ąĮąĄ ą▓čŗčłą╗ąĖ ąĮą░ čāčĆąŠą▓ąĄąĮčī ą║čĆčāą┐ąĮčŗčģ č乥ą┤ąĄčĆą░ą╗čīąĮčŗčģ ą▒čĆąĄąĮą┤ąŠą▓. "ąśąĮč鹥čĆą┐čĆąŠąĄą║čé" (ą▒čĆąĄąĮą┤ FreshTel) 1 ą░ą┐čĆąĄą╗čÅ 2010 ą│. ąĘą░ą┐čāčüčéąĖą╗ čüąĄčéąĖ WiMAX ą▓ ą║ąŠą╝ą╝ąĄčĆč湥čüą║čāčÄ čŹą║čüą┐ą╗čāą░čéą░čåąĖčÄ ą▓ ą¦ąĄčģąŠą▓ąĄ, ąĪąĄčĆą┐čāčģąŠą▓ąĄ, ąØąŠą▓ąŠą╝ąŠčüą║ąŠą▓čüą║ąĄ ąĖ ąóčāą╗ąĄ; ąŠąČąĖą┤ą░ą╗ąŠčüčī, čćč鹊 čāčüą╗čāą│ąĖ ą▒čāą┤čāčé ą┤ąŠčüčéčāą┐ąĮčŗ ą▓ ąÆąŠčĆąŠąĮąĄąČąĄ, ąøąĖą┐ąĄčåą║ąĄ ąĖ ąĀąŠčüč鹊ą▓ąĄ, ąŠą┤ąĮą░ą║ąŠ čŹčéąĖ ą┐ą╗ą░ąĮčŗ ąĄčēąĄ ąĮąĄ čĆąĄą░ą╗ąĖąĘąŠą▓ą░ąĮčŗ. ą×ą×ą× "ąØąŠą▓čŗąĄ č鹥ą╗ąĄą║ąŠą╝ą╝čāąĮąĖą║ą░čåąĖąĖ" (č鹊čĆą│ąŠą▓ą░čÅ ą╝ą░čĆą║ą░ Wi-Te) ą┐ą╗ą░ąĮąĖčĆąŠą▓ą░ą╗ąĖ ąĄčēąĄ ą┤ąŠ ą║ąŠąĮčåą░ 2009 ą│. ą▓ą▓ąĄčüčéąĖ ą▓ ą║ąŠą╝ą╝ąĄčĆč湥čüą║čāčÄ čŹą║čüą┐ą╗čāą░čéą░čåąĖčÄ čüąĄčéąĖ WiMAX ą▓ č湥čéčŗčĆąĄčģ ą│ąŠčĆąŠą┤ą░čģ ąĪąĖą▒ąĖčĆąĖ, ąĮąŠ ą▓ ą┤ą░ąĮąĮčŗą╣ ą╝ąŠą╝ąĄąĮčé ą┐čĆąĄą┤ąŠčüčéą░ą▓ą╗čÅčÄčé čüą▓ąŠąĖ čāčüą╗čāą│ąĖ č鹊ą╗čīą║ąŠ ą▓ ąÜąĄą╝ąĄčĆąŠą▓ąĄ. "ąĪąĖąĮč鹥čĆčĆą░" čĆą░ąĘą▓ąĖą▓ą░ąĄčé čĆąĄą│ąĖąŠąĮą░ą╗čīąĮčŗąĄ WiMAX-ą┐čĆąŠąĄą║čéčŗ (ą╝ąŠą▒ąĖą╗čīąĮčŗą╣ ąĖ čäąĖą║čüąĖčĆąŠą▓ą░ąĮąĮčŗą╣ ą┤ąŠčüčéčāą┐) ą▓ ą┐ą░čĆčéąĮąĄčĆčüčéą▓ąĄ čü ą╝ąĄčüčéąĮčŗą╝ąĖ ąŠą┐ąĄčĆą░č鹊čĆą░ą╝ąĖ, ą║ ąĮą░čüč鹊čÅčēąĄą╝čā ą▓čĆąĄą╝ąĄąĮąĖ ą▓ čĆą░ą╝ą║ą░čģ čŹč鹊ą╣ ą┐čĆąŠą│čĆą░ą╝ą╝čŗ ąĘą░ą┐čāčēąĄąĮčŗ ą╝ąŠą▒ąĖą╗čīąĮčŗąĄ WiMAX-čüąĄčéąĖ ą▓čüąĄą│ąŠ ą▓ ąĮąĄčüą║ąŠą╗čīą║ąĖčģ čĆąĄą│ąĖąŠąĮą░čģ. ąØąŠą▓čŗą╣ ąŠą┐ąĄčĆą░č鹊čĆ WiMAX ąĮą░ č鹥čĆčĆąĖč鹊čĆąĖąĖ ąĀąŠčüčüąĖąĖ ŌĆō "ąĪąŠčÄąĘ-ąóąĄą╗ąĄą║ąŠą╝" ą┐ą╗ą░ąĮąĖčĆąŠą▓ą░ą╗ ą┐ąŠą║čĆčŗčéčī ąĮąĄą▒ąŠą╗čīčłąĖąĄ ą│ąŠčĆąŠą┤ą░ (ą┤ąŠ 100 čéčŗčü. ąČąĖč鹥ą╗ąĄą╣) ą▓ąŠ ą╝ąĮąŠą│ąĖčģ čĆąĄą│ąĖąŠąĮą░čģ ąĀąż. ąÆ ą░ą▓ą│čāčüč鹥 2009 ą│. ą║ąŠą╝ą┐ą░ąĮąĖčÅ ąĘą░ą┐čāčüčéąĖą╗ą░ č鹥čüč鹊ą▓čāčÄ ąĘąŠąĮčā WiMAX ą▓ ą£ąŠčüą║ąŠą▓čüą║ąŠą╣ ąŠą▒ą╗ą░čüčéąĖ, ą▓ąĄčüąĮąŠą╣ čŹč鹊ą│ąŠ ą│ąŠą┤ą░ ąŠąĘą▓čāč湥ąĮčŗ ą┐ą╗ą░ąĮčŗ ą┐ąŠ č鹥čüčéąĖčĆąŠą▓ą░ąĮąĖčÄ čüąĄč鹥ą╣ ą▓ čĆčÅą┤ąĄ ą┤čĆčāą│ąĖčģ čĆąĄą│ąĖąŠąĮąŠą▓, ąŠą┤ąĮą░ą║ąŠ ąŠ ąĮą░čćą░ą╗ąĄ ą║ąŠą╝ą╝ąĄčĆč湥čüą║ąŠą╣ 菹║čüą┐ą╗čāą░čéą░čåąĖąĖ ąĮąĄ čüąŠąŠą▒čēą░ą╗ąŠčüčī ąĮąĖ ą▓ ąŠą┤ąĮąŠą╝ ąĖąĘ čĆąĄą│ąĖąŠąĮąŠą▓.

ąóą░ą║ąĖą╝ ąŠą▒čĆą░ąĘąŠą╝, ą║ ąĮą░čüč鹊čÅčēąĄą╝čā ą▓čĆąĄą╝ąĄąĮąĖ čüčāčēąĄčüčéą▓čāčÄčēąĖąĄ ą║ąŠą╝ą╝ąĄčĆč湥čüą║ąĖąĄ čüąĄčéąĖ ą╝ąŠą▒ąĖą╗čīąĮąŠą│ąŠ WiMAX ąŠčģą▓ą░čéčŗą▓ą░čÄčé ą╗ąĖčłčī ąŠčéą┤ąĄą╗čīąĮčŗąĄ čĆąĄą│ąĖąŠąĮčŗ, ą░ ąĮą░ čüčéą░čéčāčü ąĖą│čĆąŠą║ą░ č乥ą┤ąĄčĆą░ą╗čīąĮąŠą│ąŠ ąĘąĮą░č湥ąĮąĖčÅ ąĮąĄ ą╝ąŠąČąĄčé ą┐čĆąĄč鹥ąĮą┤ąŠą▓ą░čéčī ąĮąĖ ąŠą┤ąĮą░ ą║ąŠą╝ą┐ą░ąĮąĖčÅ. ą¤ąĄčĆčüą┐ąĄą║čéąĖą▓čŗ čĆą░ąĘą▓ąĖčéąĖčÅ č鹥čģąĮąŠą╗ąŠą│ąĖąĖ čüą▓čÅąĘčŗą▓ą░čÄčé čüąŠ čüčéą░ąĮą┤ą░čĆč鹊ą╝ 802.16m (WiMAX 2), čĆą░ąĘčĆą░ą▒ąŠčéą║čā ą║ąŠč鹊čĆąŠą│ąŠ, ą┐ąŠ ąĖąĮč乊čĆą╝ą░čåąĖąĖ ą┐čĆąĄą┤čüčéą░ą▓ąĖč鹥ą╗ąĄą╣ WiMAX Forum, ą┐ą╗ą░ąĮąĖčĆčāąĄčéčüčÅ ąĘą░ą▓ąĄčĆčłąĖčéčī ą▓ ąĮąŠčÅą▒čĆąĄ čŹč鹊ą│ąŠ ą│ąŠą┤ą░, ą░ ą▓ 2011 ą│. ŌĆō ą┐čĆąĖčüčéčāą┐ąĖčéčī ą║ čüąĄčĆčéąĖčäąĖą║ą░čåąĖąĖ ąŠą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖčÅ ąĖ čāčüčéčĆąŠą╣čüčéą▓. ą×ąČąĖą┤ą░ąĄčéčüčÅ, čćč鹊 ą┐čĆąŠą▓ą░ą╣ą┤ąĄčĆčŗ čāčüą╗čāą│ ą╝ąŠą▒ąĖą╗čīąĮąŠą╣ čüą▓čÅąĘąĖ ą┐čĆąĖčüčéčāą┐čÅčé ą║ čĆą░ąĘą▓ąĄčĆčéčŗą▓ą░ąĮąĖčÄ ą║ąŠą╝ą╝ąĄčĆč湥čüą║ąĖčģ čüąĄč鹥ą╣ WiMAX 2 ą▓ 2012 ą│. ŌĆō ą║ą░ą║ čĆą░ąĘ ą║ąŠ ą▓čĆąĄą╝ąĄąĮąĖ ą░ą║čéąĖą▓ąĮąŠą│ąŠ čĆą░ąĘą▓ąĄčĆčéčŗą▓ą░ąĮąĖčÅ č鹥čģąĮąŠą╗ąŠą│ąĖąĖ LTE. ą¤ąŠčŹč鹊ą╝čā ąĘą░ą┤ąĄčƹȹ║ą░ čü ą┐čĆąĖąĮčÅčéąĖąĄą╝ WiMAX 2, ą║ąŠč鹊čĆčŗą╣ ąŠą▒ąĄčüą┐ąĄčćąĖčé čüčĆąĄą┤ąĮčÄčÄ čüą║ąŠčĆąŠčüčéčī ą┐ąĄčĆąĄą┤ą░čćąĖ ą┤ą░ąĮąĮčŗčģ ą┤ąŠ ą▒ąŠą╗ąĄąĄ č湥ą╝ 100 ą£ą▒ąĖčé/c ąĮą░ ą┐čāčéąĖ ąŠčé ą▒ą░ąĘąŠą▓ąŠą╣ čüčéą░ąĮčåąĖąĖ ą║ ą┐ąŠą╗čīąĘąŠą▓ą░č鹥ą╗čÄ, ą▒čŗą╗ą░ ą▒čŗ ą┤ą╗čÅ WiMAX-čüąŠąŠą▒čēąĄčüčéą▓ą░ ą║čĆą░ą╣ąĮąĄ ąĮąĄąČąĄą╗ą░č鹥ą╗čīąĮą░.

ąØąĄčüą╝ąŠčéčĆčÅ ąĮą░ č鹊 čćč鹊 WiMAX ąĮą░ ą┐ąĄčĆą▓ąŠąĮą░čćą░ą╗čīąĮąŠą╝ čŹčéą░ą┐ąĄ čāą┤ąĄčƹȹĖą▓ą░ą╗ ą╗ąĖą┤ąĄčĆčüčéą▓ąŠ ąĮą░ čĆčŗąĮą║ąĄ 4G, ąĖą╝ąĄąĮąĮąŠ LTE ą┐ąŠą╗čāčćąĖčé ąĮą░ąĖą▒ąŠą╗čīčłąĄąĄ čĆą░čüą┐čĆąŠčüčéčĆą░ąĮąĄąĮąĖąĄ, ąĖ ą▓ 2014 ą│. 61,2% čāčüčéčĆąŠą╣čüčéą▓ ą▒čāą┤čāčé ą┐ąŠą┤ą┤ąĄčƹȹĖą▓ą░čéčī ąĖą╝ąĄąĮąĮąŠ čŹčéčā č鹥čģąĮąŠą╗ąŠą│ąĖčÄ, čüčćąĖčéą░čÄčé ą▓ In-Stat. ą¤ąŠ ą┐čĆąŠą│ąĮąŠąĘčā Juniper Research, ą║ 2015 ą│. čćąĖčüą╗ąŠ ą░ą▒ąŠąĮąĄąĮč鹊ą▓ ą╝ąŠą▒ąĖą╗čīąĮčŗčģ čüąĄč鹥ą╣ LTE ą┐čĆąĄą▓čŗčüąĖčé 300 ą╝ą╗ąĮ č湥ą╗ąŠą▓ąĄą║.

ą¤ąĄčĆčüą┐ąĄą║čéąĖą▓ąĮčŗą╣ čĆčŗąĮąŠą║ LTE ą┐čĆąĖą▓ą╗ąĄą║ą░ąĄčé ą╝ąĮąŠąČąĄčüčéą▓ąŠ ąĖą│čĆąŠą║ąŠą▓ ą▓ ąĀąŠčüčüąĖąĖ, čüčĆąĄą┤ąĖ ą║ąŠč鹊čĆčŗčģ "ąĪą║ą░čĆč鹥ą╗", ąŠą┐ąĄčĆą░č鹊čĆčŗ "ą▒ąŠą╗čīčłąŠą╣ čéčĆąŠą╣ą║ąĖ", "ąĀąŠčüč鹥ą╗ąĄą║ąŠą╝", "ąĪą║ą░ą╣ąøąĖąĮą║", Tele2 ąĖ ą┤čĆ.

Yota ą┐ą╗ą░ąĮąĖčĆčāąĄčé čüčéčĆąŠąĖčéčī čüąĄčéąĖ LTE ą▓ ą┤ąĖą░ą┐ą░ąĘąŠąĮąĄ 2,5ŌĆō2,7 ąōąōčå, ą┐čĆąĄą┤ąĮą░ąĘąĮą░č湥ąĮąĮąŠą╝ ą┐ąŠą┤ čüąŠąĘą┤ą░ąĮąĖąĄ WiMAX-čüąĄč鹥ą╣ ą▓ąŠ ą╝ąĮąŠą│ąĖčģ ą│ąŠčĆąŠą┤ą░čģ ąĀąŠčüčüąĖąĖ. ąÆ ą╝ą░ąĄ 2010 ą│. ą║ąŠą╝ą┐ą░ąĮąĖčÅ ą┐čāą▒ą╗ąĖčćąĮąŠ ą┐čĆąĖąĘąĮą░ą╗ą░ ą┐ą╗ą░ąĮčŗ čüčéčĆąŠąĖč鹥ą╗čīčüčéą▓ą░ čüąĄč鹥ą╣ LTE ąĖ ąŠą▒ąŠąĘąĮą░čćąĖą╗ą░ ą┐ąĄčĆą▓čŗąĄ ą│ąŠčĆąŠą┤ą░, ą▓ ą║ąŠč鹊čĆčŗčģ ą┐ą╗ą░ąĮąĖčĆčāąĄčéčüčÅ čĆą░ąĘą▓ąĄčĆąĮčāčéčī čéą░ą║ąĖąĄ čüąĄčéąĖ, ŌĆō ąÜą░ąĘą░ąĮčī, ąØąŠą▓ąŠčüąĖą▒ąĖčĆčüą║ ąĖ ąĪą░ą╝ą░čĆą░. ąÜ ą║ąŠąĮčåčā 2011 ą│. Yota čĆą░čüčüčćąĖčéčŗą▓ą░ąĄčé ąĘą░ą┐čāčüčéąĖčéčī čüąĄčéąĖ LTE ą▓ ą£ąŠčüą║ą▓ąĄ ąĖ ąĪą░ąĮą║čé-ą¤ąĄč鹥čĆą▒čāčĆą│ąĄ. ąÆčüąĄą│ąŠ

ą▓ 2010 ą│. ą║ąŠą╝ą┐ą░ąĮąĖčÅ ąĮą░ą╝ąĄčĆąĄąĮą░ ąĘą░ą┐čāčüčéąĖčéčī čŹčéčā č鹥čģąĮąŠą╗ąŠą│ąĖčÄ ą▓ ą┐čÅčéąĖ ą│ąŠčĆąŠą┤ą░čģ, ąŠą▒čŖąĄą╝ ąĖąĮą▓ąĄčüčéąĖčåąĖą╣ čüąŠčüčéą░ą▓ą╗čÅąĄčé ąŠą║ąŠą╗ąŠ $100 ą╝ą╗ąĮ. ąæčŗą╗ ą┐ąŠą┤ą┐ąĖčüą░ąĮ ą┤ąŠą│ąŠą▓ąŠčĆ ąĮą░ ą┐ąŠčüčéą░ą▓ą║čā 1000 ą▒ą░ąĘąŠą▓čŗčģ čüčéą░ąĮčåąĖą╣. Yota ąŠčåąĄąĮąĖą▓ą░ąĄčé ąĮąĄąŠą▒čģąŠą┤ąĖą╝čŗą╣ ąŠą▒čŖąĄą╝ ąĖąĮą▓ąĄčüčéąĖčåąĖą╣ ą┤ą╗čÅ ąŠčģą▓ą░čéą░ LTE-čüąĄčéčīčÄ 180 ą│ąŠčĆąŠą┤ąŠą▓ ąĀąŠčüčüąĖąĖ ą▓ $1,8ŌĆō1,9 ą╝ą╗čĆą┤. ąÜą░ą║ ąŠąČąĖą┤ą░ąĄčéčüčÅ, ą║ą░ą┐ąĖčéą░ą╗čīąĮčŗąĄ ą▓ą╗ąŠąČąĄąĮąĖčÅ ą║ąŠą╝ą┐ą░ąĮąĖąĖ ą▓ 2010 ą│. čüąŠčüčéą░ą▓čÅčé ąŠą║ąŠą╗ąŠ $250 ą╝ą╗ąĮ, ą░ ą▓ 2011-ą╝ ąĖąĮą▓ąĄčüčéąĖčåąĖąĖ ą▓ čĆą░ąĘą▓ąĖčéąĖąĄ čüąĄčéąĖ ą┐ą╗ą░ąĮąĖčĆčāąĄčéčüčÅ čāą▓ąĄą╗ąĖčćąĖčéčī ą┤ąŠ $400-450 ą╝ą╗ąĮ.

ą¤ąĄčĆą▓čŗą╝ ą│ąŠčĆąŠą┤ąŠą╝ ą▓ ąĀąŠčüčüąĖąĖ, ą│ą┤ąĄ ą▓ č鹥čüč鹊ą▓ąŠą╝ čĆąĄąČąĖą╝ąĄ ą▒čŗą╗ą░ ąĘą░ą┐čāčēąĄąĮą░ čüąĄčéčī LTE ą▓ ą║ąŠąĮčåąĄ ą░ą▓ą│čāčüčéą░ 2010 ą│., čüčéą░ą╗ą░ ąÜą░ąĘą░ąĮčī. ąÆ ąĮą░čüč鹊čÅčēąĄąĄ ą▓čĆąĄą╝čÅ Yota čüčāą┤ąĖčéčüčÅ čü čĆąĄą│čāą╗čÅč鹊čĆąŠą╝ ą┐ąŠ ą┐ąŠą▓ąŠą┤čā ą▓ąŠąĘą▓čĆą░čēąĄąĮąĖčÅ ą┤ąŠą┐ąŠą╗ąĮąĖč鹥ą╗čīąĮąŠą│ąŠ čćą░čüč鹊čéąĮąŠą│ąŠ čĆąĄčüčāčĆčüą░, ą▓čŗą┤ą░ąĮąĮąŠą│ąŠ čĆą░ąĮąĄąĄ. ąĪ čÅąĮą▓ą░čĆčÅ ą┐ąŠ ą╝ą░ą╣ 2010 ą│. "ąĪą║ą░čĆč鹥ą╗" ą┐ąŠą╗čāčćąĖą╗ ąŠčé ąĀąŠčüą║ąŠą╝-ąĮą░ą┤ąĘąŠčĆą░ 49 čĆą░ąĘčĆąĄčłąĄąĮąĖą╣ ąĮą░ ąĖčüą┐ąŠą╗čīąĘąŠą▓ą░ąĮąĖąĄ ą┐ąŠą╗ąŠčü čćą░čüč鹊čé ąŠčé 10 ą┤ąŠ 30 ą£ąōčå ą▓ ą┤ąĖą░ą┐ą░ąĘąŠąĮąĄ 2,5ŌĆō2,7 ąōąōčå. ąØąŠ ą▓ ą║ąŠąĮčåąĄ ąĖčÄą╗čÅ č鹊ą│ąŠ ąČąĄ ą│ąŠą┤ą░ čĆąĄą│čāą╗čÅč鹊čĆ ąĖąĘą┤ą░ą╗ ą┐čĆąĖą║ą░ąĘ, ą║ąŠč鹊čĆčŗą╝ ą┐čĆąĖąĘąĮą░ą╗ čŹčéąĖ čĆą░ąĘčĆąĄčłąĄąĮąĖčÅ ąĮąĄą┤ąĄą╣čüčéą▓ąĖč鹥ą╗čīąĮčŗą╝ąĖ.

ąÆ ą┐ąŠčģąŠąČąĄą╣ čüąĖčéčāą░čåąĖąĖ ąŠą║ą░ąĘą░ą╗ą░čüčī ą│čĆčāą┐ą┐ą░ ą║ąŠą╝ą┐ą░ąĮąĖą╣ "ąÉąĮčéą░čĆąĄčü" (ą║ąŠą╝ą┐ą░ąĮąĖąĖ "ąÉąĮčéą░čĆąĄčü", "ąÉčĆą║čéčāčĆ" ąĖ "ąśąĮč鹥ą│čĆą░ą╗"). ąĪąĄčéąĖ LTE ąŠąĮą░ ą┐ąĄčĆą▓ąŠąĮą░čćą░ą╗čīąĮąŠ ą┐ą╗ą░ąĮąĖčĆąŠą▓ą░ą╗ą░ ą┐ąŠčüčéčĆąŠąĖčéčī ą▓ ąĀąŠčüčüąĖąĖ ąĮą░ čćą░čüč鹊čéą░čģ 1900ŌĆō1920 ą£ąōčå, ą▓čŗą┤ąĄą╗ąĄąĮąĮčŗčģ ą║ąŠą╝ą┐ą░ąĮąĖąĖ

ą▓ ą░ą┐čĆąĄą╗ąĄ 2008 ą│. ą│ąŠčüčāą┤ą░čĆčüčéą▓ąĄąĮąĮąŠą╣ ą║ąŠą╝ąĖčüčüąĖąĄą╣ ą┐ąŠ čĆą░ą┤ąĖąŠčćą░čüč鹊čéą░ą╝ (ąōąÜąĀą¦), ąŠą┤ąĮą░ą║ąŠ ą▓ ą░ą▓ą│čāčüč鹥 č鹥ą║čāčēąĄą│ąŠ ą│ąŠą┤ą░ ą║ąŠą╝ąĖčüčüąĖčÅ čüą▓ąŠąĄ čĆąĄčłąĄąĮąĖąĄ ąŠčéą╝ąĄąĮąĖą╗ą░, ą╝ąŠčéąĖą▓ąĖčĆčāčÅ čŹč鹊 č鹥ą╝, čćč鹊 ą║ąŠą╝ą┐ą░ąĮąĖąĖ ąĮą░čĆčāčłąĖą╗ąĖ čüčĆąŠą║ąĖ ąĮą░čćą░ą╗ą░ ą┐čĆąĄą┤ąŠčüčéą░ą▓ą╗ąĄąĮąĖčÅ čāčüą╗čāą│. ąÜąŠą╝ą┐ą░ąĮąĖąĖ ą┐ąŠą┤ą░ą╗ąĖ ą▓ čüčāą┤ ąĮąĄčüą║ąŠą╗čīą║ąŠ ąĖčüą║ąŠą▓, ąĮą░ą┐čĆą░ą▓ą╗ąĄąĮąĮčŗčģ ąĮą░ ą▓ąŠąĘą▓čĆą░čēąĄąĮąĖąĄ čćą░čüč鹊čé.

Tele2 ąŠą▒čŖčÅą▓ąĖą╗ ąŠ ą│ąŠč鹊ą▓ąĮąŠčüčéąĖ ą▓ą╗ąŠąČąĖčéčī ą▓ čĆą░ąĘą▓ąĖčéąĖąĄ čĆąŠčüčüąĖą╣čüą║ąĖčģ čüąĄč鹥ą╣ LTE $2,2ŌĆō2,5 ą╝ą╗čĆą┤. ąśąĮą▓ąĄčüčéąĖčåąĖąŠąĮąĮą░čÅ ą┐čĆąŠą│čĆą░ą╝ą╝ą░ čĆą░čüčüčćąĖčéą░ąĮą░ ąĮą░ 3ŌĆō4 ą│ąŠą┤ą░ ąĖ ą┐ąŠą┤čĆą░ąĘčāą╝ąĄą▓ą░ąĄčé čüčéčĆąŠąĖč鹥ą╗čīčüčéą▓ąŠ ąŠą║ąŠą╗ąŠ 30 čéčŗčüčÅčć ą▒ą░ąĘąŠą▓čŗčģ čüčéą░ąĮčåąĖą╣ LTE, čĆą░ą▒ąŠčéą░čÄčēąĖčģ ą▓ čćą░čüč鹊čéąĮąŠą╝ ą┤ąĖą░ą┐ą░ąĘąŠąĮąĄ 2,5ŌĆō2,7 ąōąōčå. ą¤ąŠą║ą░ ąĮąĄąĖąĘą▓ąĄčüčéąĮąŠ, ą┐ąŠą╗čāčćąĖčé ą╗ąĖ Tele2 čćą░čüč鹊čéčŗ, ąĮąĄąŠą▒čģąŠą┤ąĖą╝čŗąĄ ą┤ą╗čÅ čĆą░ąĘą▓ąĄčĆčéčŗą▓ą░ąĮąĖčÅ čüąĄč鹥ą╣ čüą▓čÅąĘąĖ č湥čéą▓ąĄčĆč鹊ą│ąŠ ą┐ąŠą║ąŠą╗ąĄąĮąĖčÅ, ŌĆō ą£ąĖąĮą║ąŠą╝čüą▓čÅąĘąĖ ą┤ąŠ čüąĖčģ ą┐ąŠčĆ ąĮąĄ čāčéą▓ąĄčĆą┤ąĖą╗ąŠ ą┐ąŠčĆčÅą┤ąŠą║ čĆą░čüą┐čĆąĄą┤ąĄą╗ąĄąĮąĖčÅ čćą░čüč鹊čéąĮąŠą│ąŠ čĆąĄčüčāčĆčüą░.

ąØą░ čćą░čüč鹊čéčŗ 4G ą┐čĆąĄč鹥ąĮą┤čāčÄčé ąĖ ąŠą┐ąĄčĆą░č鹊čĆčŗ "ą▒ąŠą╗čīčłąŠą╣ čéčĆąŠą╣ą║ąĖ". ąÆąŠą┐čĆąŠčü ąŠ čüąŠąĘą┤ą░ąĮąĖąĖ č湥čéčŗčĆąĄčģ ąŠą┐čŗčéąĮčŗčģ ąĘąŠąĮ 4G ą▓ čĆąŠčüčüąĖą╣čüą║ąĖčģ čĆąĄą│ąĖąŠąĮą░čģ, ą│ą┤ąĄ ą╝ąŠą│ą╗ąĖ ą▒čŗ čĆą░ą▒ąŠčéą░čéčī ą£ąóąĪ, "ąÆčŗą╝ą┐ąĄą╗ąÜąŠą╝" ąĖ "ą£ąĄą│ą░ążąŠąĮ", ą┐ąŠ-ą┐čĆąĄąČąĮąĄą╝čā ąĮą░čģąŠą┤ąĖčéčüčÅ ą▓ ą┐ąŠą┤ą▓ąĄčłąĄąĮąĮąŠą╝ čüąŠčüč鹊čÅąĮąĖąĖ ąĖ ąŠčéą╗ąŠąČąĄąĮ ąĮą░ ąĮąĄąŠą┐čĆąĄą┤ąĄą╗ąĄąĮąĮčŗą╣ čüčĆąŠą║. ą×ą┤ąĖąĮ ąĖąĘ ą▓ą░čĆąĖą░ąĮč鹊ą▓ čĆąĄčłąĄąĮąĖčÅ "čćą░čüč鹊čéąĮąŠą╣ ą┐čĆąŠą▒ą╗ąĄą╝čŗ" čüą▓čÅąĘą░ąĮ čü ąŠčüą▓ąŠą▒ąŠąČą┤ąĄąĮąĖąĄą╝ čćą░čüčéąĖ čćą░čüč鹊čé ą▓ čüčéą░ąĮą┤ą░čĆč鹥 GSM ą▓ ąŠą▒ą╝ąĄąĮ ąĮą░ ą┐ąŠą╗čāč湥ąĮąĖąĄ ąĮąŠą▓čŗčģ čćą░čüč鹊čé ą┤ą╗čÅ čĆą░ąĘą▓ąĄčĆčéčŗą▓ą░ąĮąĖčÅ čüąĄč鹥ą╣ LTE.

ąæąŠą╗čīčłąŠą╣ čĆąĄąĘąŠąĮą░ąĮčü ą▓ ąŠčéčĆą░čüą╗ąĄą▓čŗčģ ąĪą£ąś ą▓čŗąĘą▓ą░ą╗ą░ ąĖąĮč乊čĆą╝ą░čåąĖčÅ ąŠ čÅą║ąŠą▒čŗ ą│ąŠč鹊ą▓čÅčēąĄą╣čüčÅ ą▓ąĮąĄą║ąŠąĮą║čāčĆčüąĮąŠą╣ ą┐ąĄčĆąĄą┤ą░č湥 čćą░čüč鹊čéąĮąŠą│ąŠ čĆąĄčüčāčĆčüą░ ą┐ąŠą┤ 4G ąĮą░ ąĘą░ą║čĆčŗč鹊ą╝ąĘą░čüąĄą┤ą░ąĮąĖąĖ ąōąÜąĀą¦ čéą░ą║ąĖą╝ ą║ąŠą╝ą┐ą░ąĮąĖčÅą╝, ą║ą░ą║ "ą×čüąĮąŠą▓ą░ ąóąĄą╗ąĄą║ąŠą╝" (25,1% ą┐čĆąĖąĮą░ą┤ą╗ąĄąČąĖčé ąŠą┐ąĄčĆą░č鹊čĆčā "ąÆąŠąĄąĮč鹥ą╗ąĄą║ąŠą╝", ą║ąŠč鹊čĆčŗą╣ ą║ąŠąĮčéčĆąŠą╗ąĖčĆčāąĄčéčüčÅ ą£ąĖąĮąŠą▒ąŠčĆąŠąĮčŗ ąĀąż, ąŠčüčéą░ą╗čīąĮąŠąĄ ŌĆō ą║ąŠą╝ą┐ą░ąĮąĖčÅą╝ "ąÉą╣ą║ąŠą╝ąĖąĮą▓ąĄčüčé" ąÆąĖčéą░ą╗ąĖčÅ ą«čüčāč乊ą▓ą░, ą▒čŗą▓čłąĄą│ąŠ ą╝ąĄąĮąĄą┤ąČąĄčĆą░ "ąōą░ąĘą┐čĆąŠą╝ 菹║čüą┐ąŠčĆčéą░"), ąĖ "ąĀčāčü菹ĮąĄčĆą│ąŠ-č鹥ą╗ąĄą║ąŠą╝" (75% čā ą│čĆčāą┐ą┐čŗ ąĢąĪąØ ąōčĆąĖą│ąŠčĆąĖčÅ ąæąĄčĆąĄąĘą║ąĖąĮą░, 25% čā "ąĀąŠčüč鹥ą╗ąĄą║ąŠą╝ą░"). "ąæąŠą╗čīčłą░čÅ čéčĆąŠą╣ą║ą░" ąŠą▒čĆą░čēą░ą╗ą░čüčī čüąĮą░čćą░ą╗ą░ ą║ ą│ą╗ą░ą▓ąĄ ą£ąĖąĮą║ąŠą╝čüą▓čÅąĘąĖ ąśą│ąŠčĆčÄ ą®ąĄą│ąŠą╗ąĄ-ą▓čā, ą░ ąĘą░č鹥ą╝ ąĖ ą║ ą┐čĆąĄą╝čīąĄčĆ-ą╝ąĖąĮąĖčüčéčĆčā ąÆą╗ą░ą┤ąĖą╝ąĖčĆčā ą¤čāčéąĖąĮčā. ą×ą┐ąĄčĆą░č鹊čĆčŗ, ą▓ čćą░čüčéąĮąŠčüčéąĖ, ą┐čĆąŠčüąĖą╗ąĖ ą▓čŗčĆą░ą▒ąŠčéą░čéčī "č湥čéą║ąĖąĄ ąĖ ą┐čĆąŠąĘčĆą░čćąĮčŗąĄ ą┐ąŠą┤čģąŠą┤čŗ ą║ čĆą░čüą┐čĆąĄą┤ąĄą╗ąĄąĮąĖčÄ čĆą░ą┤ąĖąŠčćą░čüč鹊čéąĮąŠą│ąŠ čĆąĄčüčāčĆčüą░ ą▓ ąĀąŠčüčüąĖąĖ". ąÜčĆąŠą╝ąĄ č鹊ą│ąŠ, "ą▒ąŠą╗čīčłą░čÅ čéčĆąŠą╣ą║ą░" ą┐čĆąĄą┤ą╗ąŠąČąĖą╗ą░ ąĘą░ą║čĆąĄą┐ąĖčéčī ą▓ ąĘą░ą║ąŠąĮąŠą┤ą░č鹥ą╗čīčüčéą▓ąĄ ą┐čĆąĖąĮčåąĖą┐ č鹥čģąĮąŠą╗ąŠą│ąĖč湥čüą║ąŠą╣ ąĮąĄą╣čéčĆą░ą╗čīąĮąŠčüčéąĖ, čĆąĄą░ą╗ąĖąĘąŠą▓ą░čéčī ą│ąŠčüčāą┤ą░čĆčüčéą▓ąĄąĮąĮčāčÄ ą┐čĆąŠą│čĆą░ą╝ą╝čā čĆą░čüčćąĖčüčéą║ąĖ čćą░čüč鹊čéąĮąŠą│ąŠ ą┤ąĖą░ą┐ą░ąĘąŠąĮą░ ą▓ čüą┐ąĄą║čéčĆąĄ "čåąĖčäčĆąŠą▓ąŠą│ąŠ ą┤ąĖą▓ąĖą┤ąĄąĮą┤ą░" (790ŌĆō860 ą£ąōčå) ąĖ ą┐čĆ.

"ąĀčāčü菹ĮąĄčĆą│ąŠč鹥ą╗ąĄą║ąŠą╝" čĆąĄčłąĖą╗ ąŠčéą║ą░ąĘą░čéčīčüčÅ ąŠčé ą▒ąŠčĆčīą▒čŗ ąĘą░ čćą░čüč鹊čéčŗ.

ąóąĄą╝ ą▓čĆąĄą╝ąĄąĮąĄą╝ "ąÆąŠąĄąĮč鹥ą╗ąĄą║ąŠą╝" ą┐ą╗ą░ąĮąĖčĆčāąĄčé ą┐čĆąŠč鹥čüčéąĖčĆąŠą▓ą░čéčī LTE ą┤ąŠ ą║ąŠąĮčåą░ 2010 ą│. ąĮą░ čćą░čüč鹊čéą░čģ, ąĮą░čģąŠą┤čÅčēąĖčģčüčÅ ą▓ ą▓ąĄą┤ąĄąĮąĖąĖ ą£ąĖąĮąŠą▒ąŠčĆąŠąĮčŗ. ąÜąŠą╝ą┐ą░ąĮąĖčÅ ą▓ąĄą┤ąĄčé ą┐ąĄčĆąĄą│ąŠą▓ąŠčĆčŗ ąŠ ą┐ąŠčüčéą░ą▓ą║ą░čģ čüąŠąŠčéą▓ąĄčéčüčéą▓čāčÄčēąĄą│ąŠ ąŠą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖčÅ čü ą▓ąĄą┤čāčēąĖą╝ąĖ ą▓ąĄąĮą┤ąŠčĆą░ą╝ąĖ. ąóą░ą║ąČąĄ ą┤ąŠ ą║ąŠąĮčåą░ 2010 ą│. ą░ąĮą░ą╗ąŠą│ąĖčćąĮčŗąĄ ąĖčüą┐čŗčéą░ąĮąĖčÅ ą┐ą╗ą░ąĮąĖčĆčāąĄčé ą┐čĆąŠą▓ąĄčüčéąĖ "ąĀąŠčüč鹥ą╗ąĄą║ąŠą╝", ąĖą╝ąĄčÄčēąĖą╣ čćą░čüč鹊čéąĮčŗą╣ čĆąĄčüčāčĆčü ą▓ ą┤ąĖą░ą┐ą░ąĘąŠąĮąĄ 2,3ŌĆō2,4 ąōąōčå ą▓ 38 čĆąĄą│ąĖąŠąĮą░čģ ąĀąŠčüčüąĖąĖ.

ąØąĄąŠą┐čĆąĄą┤ąĄą╗ąĄąĮąĮą░čÅ ą┐ąŠąĘąĖčåąĖčÅ čĆąĄą│čāą╗čÅč鹊čĆą░, ąĮąĄčüąŠą▓ąĄčĆčłąĄąĮčüčéą▓ąŠ ąŠč鹥č湥čüčéą▓ąĄąĮąĮąŠą│ąŠ čćą░čüč鹊čéąĮąŠą│ąŠ ąĘą░ą║ąŠąĮąŠą┤ą░č鹥ą╗čīčüčéą▓ą░ ąĖ ąĖąĮčéčĆąĖą│ąĖ ą▓ąŠą║čĆčāą│ čĆą░čüą┐čĆąĄą┤ąĄą╗ąĄąĮąĖčÅ čćą░čüč鹊čé ą┤ą╗čÅ 4G ąŠčéčéčÅą│ąĖą▓ą░čÄčé čüčĆąŠą║ąĖ ą▓ąĮąĄą┤čĆąĄąĮąĖčÅ ą┐ąĄčĆčüą┐ąĄą║čéąĖą▓ąĮąŠą│ąŠ čüčéą░ąĮą┤ą░čĆčéą░. ą¤ąŠ ą╝ąĮąĄąĮąĖčÄ J'son & Partners Consulting, ąĘą░ą┤ąĄčƹȹ║ąĖ čü ąĘą░ą┐čāčüą║ąŠą╝ č鹥čģąĮąŠą╗ąŠą│ąĖąĖ LTE ą▓ ąĀąŠčüčüąĖąĖ ąĮąĄą│ą░čéąĖą▓ąĮčŗą╝ ąŠą▒čĆą░ąĘąŠą╝ ą▓ą╗ąĖčÅčÄčé ąĮą░ čĆą░ąĘą▓ąĖčéąĖąĄ čĆčŗąĮą║ą░ ą▒ąĄčüą┐čĆąŠą▓ąŠą┤ąĮąŠą│ąŠ čłąĖčĆąŠą║ąŠą┐ąŠą╗ąŠčüąĮąŠą│ąŠ ą┤ąŠčüčéčāą┐ą░ ą▓ čåąĄą╗ąŠą╝. ąÆ ąĖč鹊ą│ąĄ ąĖąĮą▓ąĄčüč鹊čĆčŗ, ąŠčüąŠąĘąĮą░ą▓ ą▓čŗčüąŠą║ąĖąĄ čĆąĖčüą║ąĖ ą▓ąĮąĄą┤čĆąĄąĮąĖčÅ LTE ą▓ ąĀąż, ąĮą░čåąĄą╗ąĖą▓ą░čÄčéčüčÅ ąĮą░ ąĘą░čĆčāą▒ąĄąČąĮčŗąĄ čĆčŗąĮą║ąĖ, ąŠąČąĖą┤ą░čÅ ą╗čāčćčłąĖčģ ą▓čĆąĄą╝ąĄąĮ ą▓ ąĀąŠčüčüąĖąĖ.

ąÆ čćą░čüčéąĮąŠčüčéąĖ, ą▓ ąĮą░čćą░ą╗ąĄ čüąĄąĮčéčÅą▒čĆčÅ 2010 ą│. čüąŠąŠą▒čēą░ą╗ąŠčüčī ąŠ ą┤ąŠčüčéąĖąČąĄąĮąĖąĖ ą┤ąŠą│ąŠą▓ąŠčĆąĄąĮąĮąŠčüčéąĖ ąŠ čüąŠąĘą┤ą░ąĮąĖąĖ č鹥čüč鹊ą▓ąŠą╣ čüąĄčéąĖ LTE ą▓ąŠ ąÆčīąĄčéąĮą░ą╝ąĄ čü ą║ąŠą╝ą┐ą░ąĮąĖąĄą╣ Vietnam Data Communications (VDC), ą┤ąŠč湥čĆąĮąĄą╣ ą║ąŠą╝ą┐ą░ąĮąĖąĄą╣ ąÆčīąĄčéąĮą░ą╝čüą║ąŠą╣ ą│ąŠčüčāą┤ą░čĆčüčéą▓ąĄąĮąĮąŠą╣ ą┐ąŠčćč鹊ą▓ąŠ-č鹥ą╗ąĄą║ąŠą╝ą╝čāąĮąĖą║ą░čåąĖąŠąĮąĮąŠą╣ ą║ąŠčĆą┐ąŠčĆą░čåąĖąĖ (VNPT). ąĪ čĆąŠčüčüąĖą╣čüą║ąŠą╣ čüč鹊čĆąŠąĮčŗ ą┐ą░čĆčéąĮąĄčĆąŠą╝ VDC ą▓čŗčüčéčāą┐ąĖčé ą║ąŠą╝ą┐ą░ąĮąĖčÅ Wagner Asset Management Ltd., ąĘą░čĆąĄą│ąĖčüčéčĆąĖčĆąŠą▓ą░ąĮąĮą░čÅ ąĮą░ ąæčĆąĖčéą░ąĮčüą║ąĖčģ ąÆąĖčĆą│ąĖąĮčüą║ąĖčģ ąŠčüčéčĆąŠą▓ą░čģ, ŌĆō ąĄą┤ąĖąĮčüčéą▓ąĄąĮąĮčŗą╣ ą░ą║čåąĖąŠąĮąĄčĆ ą│čĆčāą┐ą┐čŗ ą║ąŠą╝ą┐ą░ąĮąĖą╣ "ąÉąĮčéą░čĆąĄčü". ąÆ čüčéčĆąŠąĖč鹥ą╗čīčüčéą▓ąŠ č鹥čüč鹊ą▓ąŠą╣ čüąĄčéąĖ ą▓ ąźą░ąĮąŠąĄ (ą┐ą╗ą░ąĮąĖčĆčāąĄą╝čŗą╣ čüčĆąŠą║ ąĘą░ą┐čāčüą║ą░ ŌĆō 20 ąŠą║čéčÅą▒čĆčÅ) Wagner ą▓ą╗ąŠąČąĖčé $2 ą╝ą╗ąĮ, ą░ VDC ąŠą▒ąĄčüą┐ąĄčćąĖčé čĆą░ąĘčĆąĄčłąĄąĮąĖąĄ ąĮą░ čüčéčĆąŠąĖč鹥ą╗čīčüčéą▓ąŠ čüąĄčéąĖ 4G, čéčĆą░ąĮčüą┐ąŠčĆčéąĮčāčÄ čüąĄčéčī ąĖ ą│ąŠč鹊ą▓čŗąĄ ą┐ą╗ąŠčēą░ą┤ą║ąĖ ą┤ą╗čÅ čĆą░ąĘą╝ąĄčēąĄąĮąĖčÅ ąŠą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖčÅ.

ą×ą┐čāą▒ą╗ąĖą║ąŠą▓ą░ąĮąŠ: ą¢čāčĆąĮą░ą╗ "ąóąĄčģąĮąŠą╗ąŠą│ąĖąĖ ąĖ čüčĆąĄą┤čüčéą▓ą░ čüą▓čÅąĘąĖ" #5, 2010

ą¤ąŠčüąĄčēąĄąĮąĖą╣: 6374

ąÉą▓č鹊čĆ

| |||

ąÆ čĆčāą▒čĆąĖą║čā "ąĀąĄčłąĄąĮąĖčÅ ąŠą┐ąĄčĆą░č鹊čĆčüą║ąŠą│ąŠ ą║ą╗ą░čüčüą░" | ąÜ čüą┐ąĖčüą║čā čĆčāą▒čĆąĖą║ | ąÜ čüą┐ąĖčüą║čā ą░ą▓č鹊čĆąŠą▓ | ąÜ čüą┐ąĖčüą║čā ą┐čāą▒ą╗ąĖą║ą░čåąĖą╣